Sambeskatning.

Reglerne om sambeskatning er komplicerede. Denne artikel har til formål at give dig overordnet viden om begrebet sambeskatning. Det er hensigten, at du efter gennemlæsning “ved” noget om sambeskatning, og at du “ved” at det har betydning for dig og “din koncern”, herunder at du har visse pligter i denne anledning. Ønsker du mere viden eller bistand vedrørende dine pligter, må vi opfordre dig til at læse videre på SKATs hjemmeside om emnet.

I denne artikel behandler vi udelukkende såkaldt “National sambeskatning” dvs. sambeskatning mellem danske selskaber. Artiklen erstatter ikke konkret rådgivning, og redegør kun i overordnet form om sambeskatning, herunder gældende pligter.

Lovgrundlag.

Reglerne om sambeskatning for selskaber findes i Selskabsskatteloven, herunder § 31 med videre. Det fører for vidt overhovedet at citere bestemmelserne, på grund af bestemmelsernes omfang.

Hvad er sambeskatning?

Du ved sikkert, at selskaber opgør sin egen skattepligtige indkomst gældende for selskabets kasse.

- Selskabets indkomst har derfor i udgangspunktet intet at gøre med ejerens indkomstforhold.

- Selskabet hæfter jo for sine egne forpligtelser.

- Selskabet tjener egne penge og disponerer over egne midler.

Dette er hovedprincipperne for Selskabet.

Sambeskatning påvirker dette udgangspunkt.

Sambeskatning betyder at 2 eller flere selskabers økonomi “blandes sammen” – skattemæssigt.

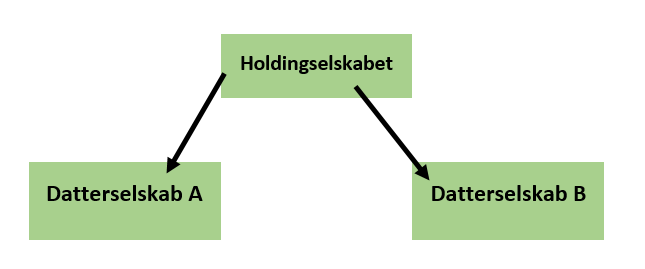

Økonomien blandes sammen via et moderselskab, oftest et holdingselskab.

Hvis holdingselskabet ejer 2 datterselskaber 100%, og der er underskud med 50.000 kr. i det ene selskab og overskud med 50.000 kr. i det andet selskab, så skulle man jo tro, at det selskab med overskud skulle afregne selskabsskat af overskuddet, medens det selskab med underskud, blot kunne fremføre underskuddet til senere år.

Sambeskatning medfører imidlertid, at underskuddet i det ene selskab “udligner” skatte af overskuddet i det andet selskab.

Model med sambeskatning:

Det er en væsentlig og positiv effekt i koncernen.

Hvilke selskaber er omfattet?

Sambeskatning er tvunget for alle selskaber, der er koncernforbundet.

I eksemplet ovenfor er de to datterselskaber koncernforbundet via holdingselskabet, fordi holdingselskabet har bestemmende indflydelse i begge selskaber.

Bestemmende indflydelse har man (normalt), hvis man ejer mere end 50% af anparterne i et datterselskab (via et holdingselskab). Bestemmende indflydelse afhænger dog ikke kun af, hvor mange procenter man ejer af et selskab. Man kan således godt ejer mere end 50% og alligevel ikke have bestemmende indflydelse, og man kan sagtens eje mindre end 50% og faktisk have bestemmende indflydelse. Man kan for eksempel have bestemmende indflydelse på grund af indholdet af en ejeraftale.

Udgangspunktet er imidlertid, at man skal eje 51% eller mere af et selskab, hvorefter selskabet så sambeskattes med andre selskaber, hvor man ejer mere end 51%.

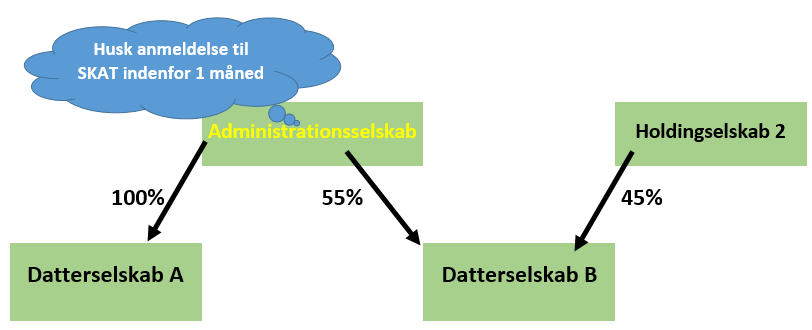

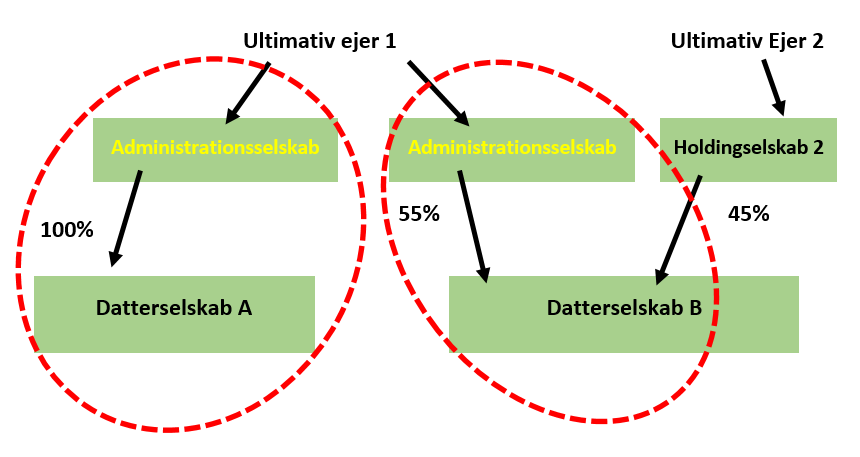

Udvidet eksempel på sambeskatning mellem selskaber “som ikke kender hinanden”

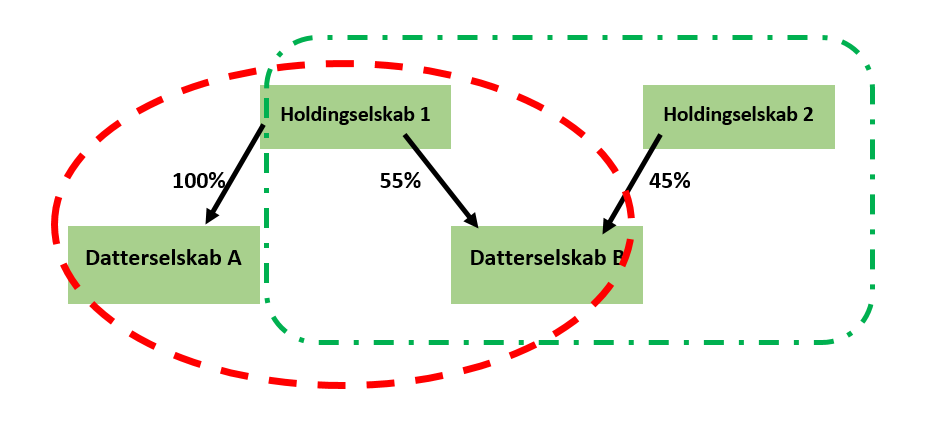

Hvis vi tager eksemplet ovenfor og udvider eksemplet:

Jeg ejer et holdingselskab.

Mit holdingselskab 1 ejer Datterselskab A 100% og ejer Datterselskab B med 55%.

Du ejer 45% af Datterselskab B.

Vort samarbejde illustreres af den stiplede grønne linje i figuren.

Min koncern og sambeskatningens omfang illustreres af den stiplede røde linje:

Dette eksempel er ikke et urealistisk eksempel for dig, der samarbejder med en anden via et selskab, hvor den ene part ejer mere end den anden part, og hvor vedkommende har andele i f.x. andre selskaber.

Konklusionen på ovenstående model er, at der gennemføres sambeskatning mellem Datterselskab A og Datterselskab B.

Hvad er et Administrationsselskab?

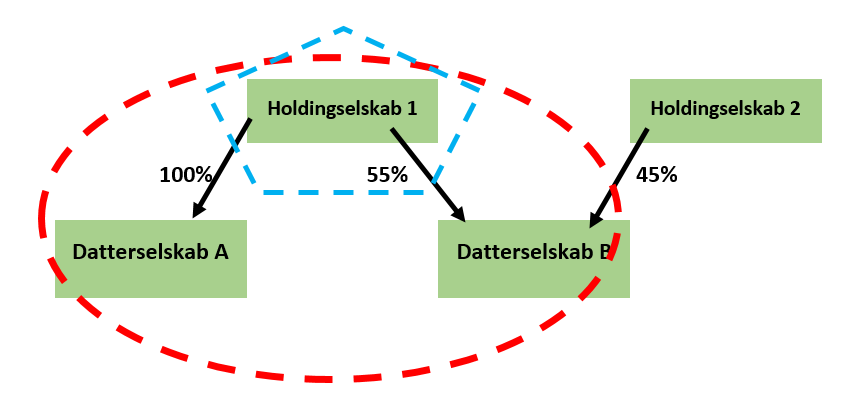

Når der er sambeskatning vil det øverste selskab fungere som administrationsselskab.

Administrationsselskabet angives her med en blå ring:

Hvilke opgaver har Administrationsselskabet?

Administrationsselskabet har ansvaret for administrationen og for at indlevere den samlede selvangivelse for alle de sambeskattede selskaber. Administrationsselskabet gennemfører alle indbetalinger af enhver skat for de sambeskattede selskaber i den røde ring. Administrationsselskabet er kontaktperson i forholdet til SKAT for alle de sambeskattede selskaber – altså både Datterselskab A, Datterselskab B, men også Holdingselskab 1.

Som nævnt ovenfor skal hvert selskab i cirklen udarbejde sin egen opgørelse over indkomsten, og disse indkomstopgørelser indgår herefter i den samlede selvangivelse for alle selskaber i cirklen. Selvangivelsen indgives af administrationsselskabet.

Herefter indbetaler hvert af Datterselskab A og Datterselskab B sin andel af den samlede skat til administrationsselskabet (Holding 1), som herefter står for den samlede skatteindbetaling til SKAT.

Et sambeskattet selskab, der har underskud (negativ skattepligtig indkomst), som anvendes til modregning hos andre sambeskattede selskaber (se eksemplet ovenfor), skal have godtgjort skatteværdien af det underskud de andre selskaber har anvendt.

Hæftelse for skatten i forbindelse med sambeskatning [Vigtigt]

I dag er det sådan, at der er solidarisk hæftelse for den samlede skat af den samlede selskabsindkomst, der indgår i sambeskatningen.

Dvs. al den selskabsindkomst, der skal betales skat af indenfor den røde cirkel, hæfter alle selskaber indenfor cirklen.

Dette er væsentligt at have for øje.

Hæftelse omfatter desuden kildeskatter af udbytter, renter og royalties, som et af de sambeskattede selskaber har skullet indeholde og indbetale.

Hvis et selskab ikke er 100% ejet (Datterselskab B) så er hæftelsen dog sekundær og begrænset.

Sekundær betyder, at krav kan kun rettes mod andre selskaber i sambeskatningen (Datterselskab B), hvis der forgæves er forsøgt udlæg for skattebeløb hos de selskaber, der hæfter solidarisk (Holdingselskab 1 & Datterselskab A). Begrænset betyder at det krav, der kan gøres gældende mod Datterselskab B, er begrænset til den del af kravet, der svarer til den andel af kapitalen i Datterselskab B, der ejes af andre koncernselskaber. I dette eksempel 55% af kravet.

Eksempel:

SKAT forhøjer den skattepligtige indkomst i Datterselskab A, der derfor skal betale yderligere 500.000 i selskabsskat. Holdingselskab 1 (Administrationsselskabet) hæfter solidarisk med Datterselskab A. SKAT inddriver 200.000 hos Datterselskab A og 150.000 hos Administrationsselskabet, dvs. i alt 350.000 kr. Datterselskab B hæfter kun for 55% af den del af skatten, der er tilbage, når SKAT har søgt sig fyldestgjort hos Administrationsselskabet og hos det 100 pct. ejede Datterselskab A. Datterselskab B kan altså komme til at hæfte for 55% pct. af den skat Datterselskab A burde have betalt. Dette gælder uanset Datterselskab B har betalt alt sin skat til Administrationsselskabet.

Flippet delkonklusion

Læs eksemplet umiddelbart ovenfor.

Selvom Datterselskab B indbetaler al den skat, som Datterselskab B skal betale, til Administrationsselskabet, så kan Datterselskab B risikere at hæfte for en andel af den skat Datterselskab A ikke har betalt.

Hvordan bliver Administrationsselskabet Administrationsselskab?

Det påhviler Administrationsselskabet at indgive meddelelser, oplysninger m.v. i henhold til den seneste Sambeskatningsbekendtgørelse, kaldet Bekendtgørelse nr. 977 af 26.08.2014. I henhold til Selskabsskattelovens § 31, stk. 6, er det det øverste moderselskab, der deltager i sambeskatningen, der udpeges som administrationsselskab i sambeskatningen. I Tegningerne ovenfor er det Holdingselskab 1.

Hvilke pligter har du?

Når du etablerer en koncern med en holding/datter konstruktion, så indtræder tvungen sambeskatning omgående. Du skal derfor indenfor 1 måned fra etableringen sørge for at udpege det øverste holdingselskab som Administrationsselskab, og du skal huske at meddele dette til SKAT. Som det fremgår af citatet nedenfor, skal du bruge de digitale kanaler, som SKAT anviser.

Læs mere om, hvordan du gør rent praktisk her: Guide: 5 trin; sådan fixer du sambeskatning

Uddrag af bestemmelserne optrykkes her: (linket ovenfor giver dig hele bekendtgøærelsen).

§ 1. Bekendtgørelsen finder anvendelse på selskaber m.v., der indgår i en national eller international sambeskatning, jf. selskabsskattelovens §§ 31 og 31 A.

…

§ 2. Medmindre andet fremgår af §§ 3-16, påhviler det administrationsselskabet at indgive meddelelser, oplysninger m.v. efter bestemmelserne i denne bekendtgørelse.

Stk. 2. Medmindre andet fremgår af §§ 3-16, skal meddelelser, oplysninger m.v. efter bestemmelserne i denne bekendtgørelse indgives digitalt ved brug af de digitale kanaler, som SKAT anviser.

Stk. 3. Medmindre andet fremgår af §§ 3-16, skal meddelelser, oplysninger m.v. efter bestemmelserne i denne bekendtgørelse indgives senest i forbindelse med rettidig indgivelse af selvangivelse, jf. dog stk. 4-7.

Stk. 4. Meddelelse m.v. efter § 3 skal indgives senest 1 måned efter udpegningen af administrationsselskabet.

Stk. 5. Meddelelse m.v. efter § 4 skal indgives senest 1 måned efter udpegningen af det nye administrationsselskab.

Stk. 6. Meddelelser m.v. efter § 5 skal indgives senest 1 måned efter selskabets m.v. indtræden henholdsvis udtræden.

…

§ 3. Der skal indgives meddelelse om, hvilket selskab m.v. der er administrationsselskab, jf. selskabsskattelovens § 31, stk. 6.

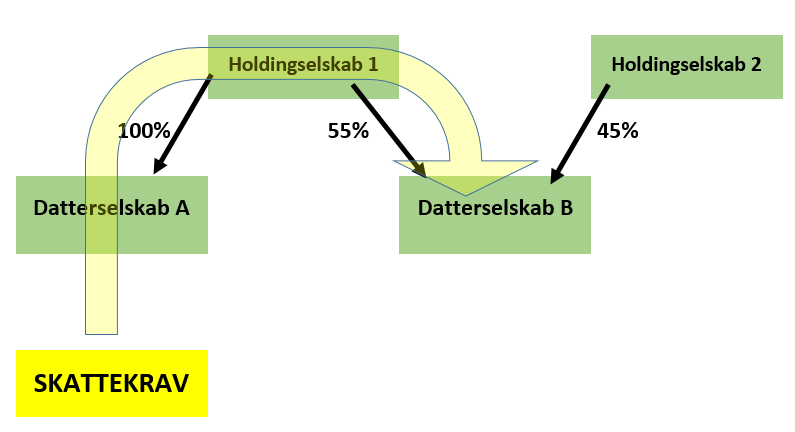

Sådan er reglerne bare – en politisk holdning – og hvordan undgår jeg det her?

De her regler er ganske flippede.

Skattemyndighederne stilles langt bedre end andre kreditorer i tilfælde af f.x. konkurs, og jeg (Holdingselskab 2) har som deltager i Datterselskab B ingen chance for eller mulighed for at have indflydelse på, om Datterselskab A betaler sin skat. Men det kan indirekte gå ud over mig og den virksomhed jeg er medejer af.

Hvis jeg vil undgå enhver risiko for hæftelse for andre selskabers skat, så er jeg tvunget ud i at fysiske personer skal være “knudepunkter i koncernen. Dette har så til gengæld den trælse situation, at opsparede midler i andre holdingselskaber ikke kan komme “min” nye koncern til gode.

Begrænsning af sambeskatning ser således ud:

Tak for din artikel

Spørgsmål.

Kan et kukurs ramt selskab gøre krav i moderselskabet, – grundet at moderselskabet har medregnet underskud fra tidligere indkomstår efter sambeskatnings regler.?

I regnskabet fremgår der at det konkurs ramte selskab skylder kr. 300.000 til moderselskabet, grundet at underskud – fra tidligere indkomst år – i det konkurs ramte selskab er udnyttet til modregning i andre selskabers indtægter.

Det må undersøges helt konkret

Hva er hjemmelen for de 51% fra i følgende ovenfor?:

Udgangspunktet er imidlertid, at man skal eje 51% eller mere af et selskab, hvorefter selskabet så sambeskattes med andre selskaber, hvor man ejer mere end 51%

Du kan læse mere her: https://info.skat.dk/data.aspx?oid=2084915