Holdingselskab – Stifte et holdingselskab? – Måske!

Er det her bare en salgstale – næ.. så havde jeg ikke skrevet ‘måske’

[Justering per 21.06.2024: Politisk aftale indgået – 10% grænsen for skattefrit udbytte forsvinder]

Hele formålet med denne artikel er at give dig mere viden på et oplyst grundlag. Kun på et oplyst grundlag kan du træffe de rigtige beslutninger. Hvis du skal etablere dig som selvstændig / som iværksætter med et anpartsselskab eller hvis du allerede driver en virksomhed, så kan du næsten ikke undgå utallige annoncer på Google om at du da også skal stifte et holdingselskab. Og jeg vil da heller ikke forhindre dig i at etablere et holdingselskab, for det har alt andet lige mange fordele. Men det er ikke hensigten med denne artikel ‘bare’ at skubbe det ned i halsen.

Læs og overvej. Du bør efter læsning kunne træffe din egen beslutning. Men er du fortsat i tvivl, så tag fat i mig for en gratis drøftelse af din situation.

Hvad er et holdingselskab?

Et ‘holdingselskab’ er ikke et særligt selskab. Lovgivningen definerer ikke udtrykkeligt begrebet holdingselskab. I Selskabsloven defineres begrebet ‘Moderselskab’, men et moderselskab defineres der, som et kapitalselskab, som har en bestemmende indflydelse over en eller flere dattervirksomheder.

Definitionen på Holdingselskabet er brede end det.

I den her sammenhæng anvendes begrebet holdingselskab om et anpartsselskab eller et aktieselskab, hvis væsentligste formål er at eje aktier eller anparter i andre selskaber (normalt anpartsselskaber eller aktieselskaber) I den henseende er det ligegyldigt om selskabet ejer 5%, 10%, 45% eller 100%. Pointen er blot at et selskab betegnes som et holdingselskab, når det ikke driver nogen betydningsfuld erhvervsvirksomhed ved siden af hovedformålet ”…at eje aktier/anparter…’. (Den virksomhed som holdingselskabet ‘driver’, drives gennem andre selskaber som holdingselskabet ejer anparter eller aktier i.)

Du støder på begrebet holdingselskab som led i dit valg af selskabsform.

Et holdingselskab kan ikke eje en personlig virksomhed (enkeltmandsvirksomhed), men et holdingselskab kan godt stifte et I/S og være deltager der. Ikke mere herom her. Det er en tangent.

Det handler altså om ‘formålet’ i vedtægterne

Det, der definerer ‘holdingselskabet’ er dets formål efter vedtægterne.

Har Holdingselskabet det primære formål, at det ”ejer aktier eller anparter i andre kapitalselskaber”, så er det et holdingselskab.

Når nu holdingselskabet ikke driver nogen virksomhed, men i udgangspunktet bare sidder som ejer af aktier eller anparter i andre selskaber, så er holdingselskabet heller ikke momsregistreret eller a-skatteregistreret.

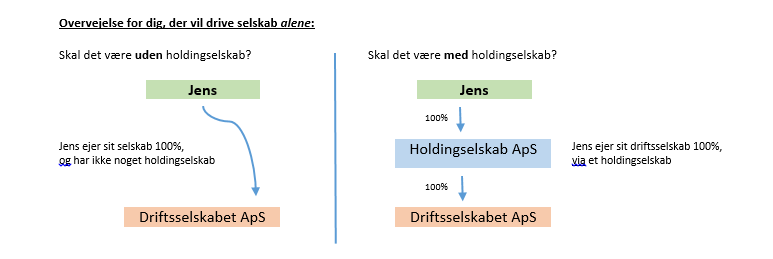

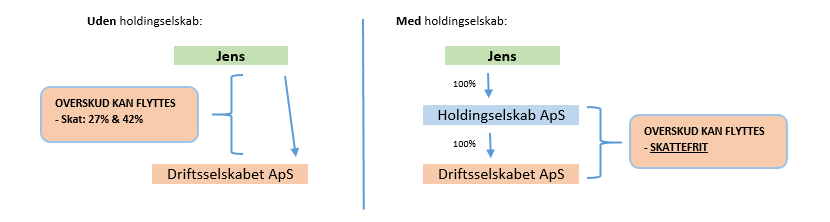

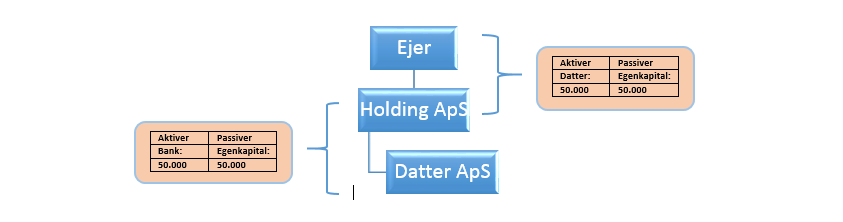

Holdingstrukturer – den simple holdingstruktur (1 ejer)

Enten ejer du driftsselskabet direkte og du har ikke et holdingselskab. Eller du ejer holdingselskabet, og Holdingselskabet ejer herefter driftsselskabet 100%. I den ene situation (uden holdingselskab) ejer du bare et anpartsselskab, I den anden situation ejer du en koncern.

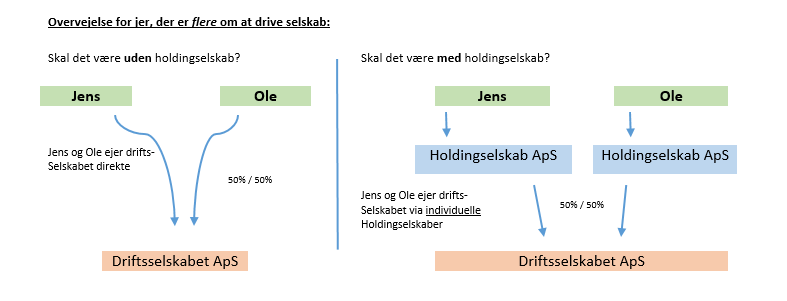

Holdingstrukturer – den simple holdingstruktur (flere ejere – her 2 ejere)

Enten ejer I driftsselskabet direkte og her 50 50 og I har ikke et holdingselskab. Eller I ejer holdingselskabet 50 50 og det ejer driften, eller I ejer hver sit holdingselskab, og det ejer driften 50 50. På tegningen ejer I jeres eget holdingselskab individuelt. Men Holdingselskaberne ejer ‘kun’ datterselskabet (driften) hver med 50%. Det er ikke en koncern, fordi ingen af de 2 holdingselskaber har bestemmende indflydelse. (Det forudsætter et ejerskab, hvor den ene ejer mere end 50%.)

Avancerede modeller med holdingselskaber

Selvfølgelig kunne jeg fortsætte med at tegne vilde modeller med masser af selskaber. Men nu holder vi lige bene på jorden, og holder fokus.

Fokus i denne artikel – Holdingselskaber – en guide..

Hovedspørgsmål vedrørende holdingselskaber:

- Hvad skal jeg med et holdingselskab / Hvad skal vi med hver sit holdingselskab

- Skal jeg altid vælge et holdingselskab / Skal vi vælge hver sit holdingselskab eller bare et fælles holdingselskab

- Hvad giver det mig, at eje gennem et holdingselskab / Hvad giver det os, at etablere et holdingselskab

- Hvordan stifter jeg et holdingselskab / hvordan stifter vi et holdingselskab

- etc.

Det er ønsket med denne artikel at giver dig grundlæggende viden om holdingselskaber. Artiklen er oprindeligt skrevet tilbage i 2013, men er løbende skrevet om og fornyet. Desværre mistede vi for nogle år side – spørg mig ikke hvorfor – flere hundrede værdifulde kommentarer til artiklen med gode spørgsmål besvaret gennem de sidste mange år.

Så følg min opfordring: Stil endelig spørgsmål nederst, jeg svarer dig konkret, og andre kan bruge dit spørgsmål, og de danner grundlag for senere justering.

Tak.

Start eventuelt med denne video – fra februar 2013!!

Uanset videoen er tusse gammel, så holder videoen bedre end jeg holdere mig.

Du skal selvfølgelig ikke lægge vægt på detaljer som udbytteskat med 28% eller 50.000 i indskud, for det er sludder i dag. Du skal derimod bare lægge vægt på de overordnede betragtninger om holdingselskaber, som har været de samme siden jeg startede min advokatkarriere tilbage i 1995.

Derfor er den fortsat relevant – selvom mange opfordre mig til at lave en ny.

Hvad skal jeg med et holdingselskab

Ovenfor skelnede jeg mellem dig, der drev virksomhed for dig selv, og så jer, der skulle drive virksomhed sammen.

Fokus er nu på dig, der er alene:

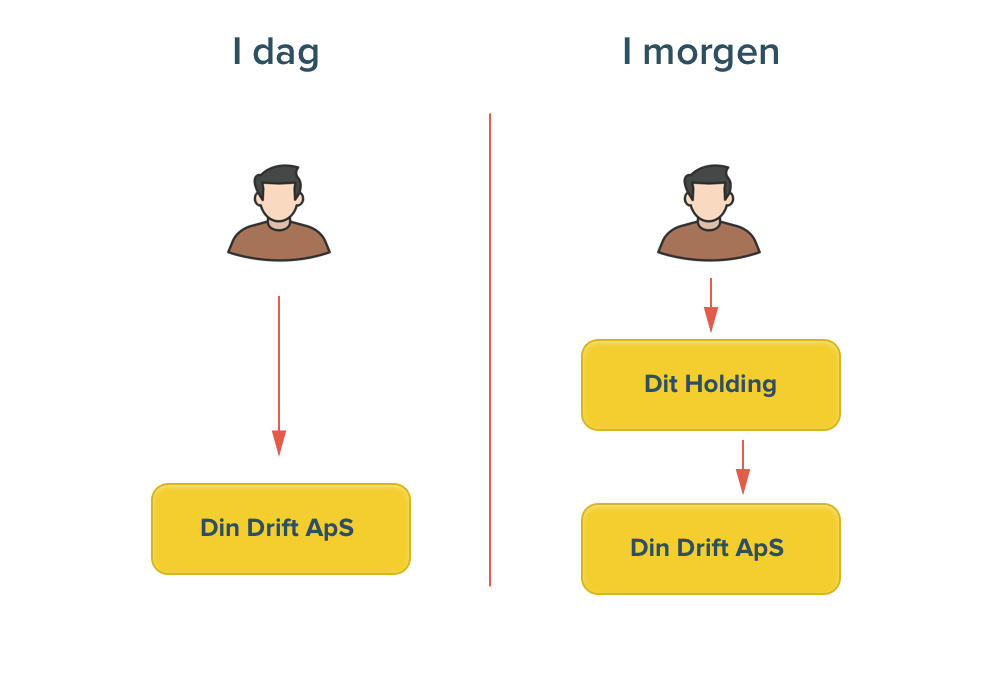

Tegningen var følgende:

Og nu er temaet så: Hvad skal jeg med det der holdingselskab.

Du kan spare op i tryg havn…

Hvad mener jeg med det? Jo: Holdingselskabet bliver en sikker havn for din opsparing fra din virksomhed / dit driftsselskab.

Hvis du ikke har et holdingselskab:

Når du tjener flere penge end du har behov for i løn til dig selv og til udvikling af din virksomhed (i dit driftsselskab), så sparer du jo umiddelbart op i anpartsselskabet (i dit driftsselskab). Overskud beskattes med selskabsskat, og det, der er tilbage, kan du lade stå i anpartsselskabet (i dit driftsselskab). Det placeres på egenkapitalen i din årsrapport, og over tid bliver dit driftsselskab federe og federe, rigere og rigere. Og det er selvfølgelig dejligt. (Du kan selvfølgelig også tage overskuddet ud til dig selv, men så betaler du jo en masse udbytteskat, og det er i udgangspunktet sjovere at reinvestere til 22% (selskabsskat) end det er at reinvestere efter udbytteskatten oveni.

Alt er fint lige indtil den dag, det går skråtbanan i driftsselskabet: Eksemplet er, at driftsselskabet rammes af et erstatningsansvar af en eller anden art, driften slår fejl, der kommer en (ny) pandemi, eller et eller andet økonomisk morrads i selskabet.. Hvad sker der så med opsparingen? Den ryger i svinget.

Den opsparing, der er skabt i driftsselskabet måske gennem flere år står på mål for de krav, der rejses mod driftsselskabet gennem tiden.

Hvis nu du havde haft et holdingselskab:

Så ville situationen være en ganske anden. Med et holdingselskab kan du flytte årets overskud efter selskabsskat op i holdingselskabet. Denne flytning fra driftsselskabet og op i holdingselskabet udløser ikke skat. Nu placeres de præcis samme midler i holdingselskabet.

Holdingselskabet er en helt anden ‘person’. En anden juridisk person. Og de, der måtte have krav mod datterselskabet, har ikke krav mod holdingselskabet. De kan med andre ord ikke nappe midlerne ud af holdingselskabet, når de først er flyttet. (Der er få undtagelser, dem lader vi ligge.)

Med andre ord bliver holdingselskabet derfor en tryg havn for den opsparing din virksomhed genererer. Og fra holdingselskabet kan du foretage investeringer i andre ting/selskaber/projekter, hvis du er til det.

Med andre ord ændres tegningen ovenfor til denne tegning:

Hvad skal vi med hver sit holdingselskab

Ovenfor skelnede jeg mellem dig, der drev virksomhed for dig selv, og så jer, der skulle drive virksomhed sammen. Nu flytter vi lige fokus, til jer, der er flere.

Fokus er nu på jer, der er flere

Tegningen ser således ud:

Hvis I ikke har et holdingselskab:

Når I tjener flere penge end I har behov for i løn til jer selv og til udvikling af jeres virksomhed (i jeres driftsselskab), så sparer I jo umiddelbart op i anpartsselskabet (i dit driftsselskab).

Overskud beskattes med selskabsskat, og det, der er tilbage, kan I lade stå i anpartsselskabet (i jeres driftsselskab). Det placeres på egenkapitalen i selskabets årsrapport, og over tid bliver driftsselskab federe og federe, rigere og rigere. Og det er selvfølgelig dejligt. (I kan selvfølgelig også tage overskuddet ud til jer selv, men så betaler I jo en masse udbytteskat, og det er i udgangspunktet sjovere at reinvestere til 22% (selskabsskat) end det er at reinvestere efter udbytteskatten oveni.

Alt er fint lige indtil den dag, det går skråtbanan i driftsselskabet: Eksemplet er, at driftsselskabet rammes af et erstatningsansvar af en eller anden art, driften slår fejl, der kommer en (ny) pandemi, eller et eller andet økonomisk morrads i selskabet.. Hvad sker der så med opsparingen? Den ryger i svinget.

Den opsparing, der er skabt i driftsselskabet måske gennem flere år står på mål for de krav, der rejses mod driftsselskabet gennem tiden.

Hvis nu I havde haft et holdingselskab – enten 1 holdingselskab hver eller et fælles holdingselskab:

Så ville situationen være en ganske anden. Med et holdingselskab kan I flytte årets overskud efter selskabsskat op i holdingselskabet. Denne flytning fra driftsselskabet og op i holdingselskabet udløser ikke skat. Nu placeres de præcis samme midler i holdingselskabet.

Holdingselskabet er en helt anden ‘person’. En anden juridisk person. Og de, der måtte have krav mod datterselskabet, har ikke krav mod holdingselskabet. De kan med andre ord ikke nappe midlerne ud af holdingselskabet, når de først er flyttet. (Der er få undtagelser, dem lader vi ligge.)

Med andre ord bliver holdingselskabet derfor en tryg havn for den opsparing virksomheden genererer. Og fra holdingselskabet kan du foretage investeringer i andre ting/selskaber/projekter, hvis du/I er til det.

Detalje ved flere holdingselskaber – altid skattefrit at flytte udbytte?

For at det beskattede resultat kan flyttes op i holdingselskaberne uden at betale yderligere skat, så har Lovgiver fastlagt, at holdingselskabet skal eje mindst 10% af driftsselskabet. [Justering per 21.06.2024: Politisk aftale indgået – 10% grænsen for skattefrit udbytte forsvinder] På tegningen ejes 50% 50% så det er uproblematisk. Og 90% – 10% er også OK. Men 91% / 9% – så går den ikke for ham, der ejer 9%. [Justering per 21.06.2024: Politisk aftale indgået – 10% grænsen for skattefrit udbytte forsvinder] Der skal betales ekstra skat, når man flytter overskuddet ud af driftsselskabet og op i holdingselskabet, der kun ejer 9% (eller under 10%).. [Justering per 21.06.2024: Politisk aftale indgået – 10% grænsen for skattefrit udbytte forsvinder]

Sådan er det bare..

Hvad giver det mig, at eje gennem et holdingselskab

Er der flere pointer end opsparing for mig, der er alene?

Jeps:

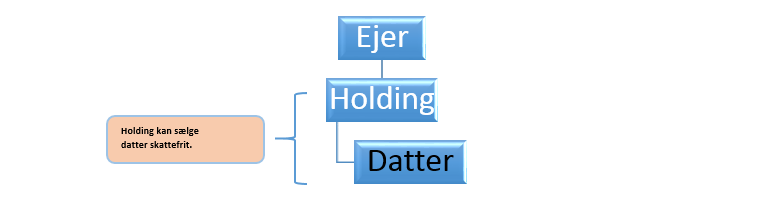

Du kan sælge driftsselskabet skattefrit (for holdingselskabet).

Hvis du ikke har et holdingselskab:

I den situation gælder følgende, når du sælger din virksomhed helt eller delvist: Du starter med at etablere din virksomhed i anpartsselskabsform, og din købesum er så det beløb du skyder ind i selskabet i forbindelse med etableringen af selskabet – for eksempel 40.000 kr.

Du driver nu virksomheden med succes, og der kommer efter et par år en køber og vil købe virksomheden for 1.040.000 kr.

Du sælger anparterne, og du har tjent præcis 1.000.000 kr. Til lykke med det.

Nu skal du betale skat. Sådan et salg beskattes i essens med 42% (2022), så der ryger lige 420.000 kr. i svinget.

Tl gengæld står du med 580.000 kr. netto i hånden.

Hvis nu du havde haft et holdingselskab:

Det er ikke længere dig, der sælger anparterne i driftsselskabet for 1.040.000 kr. Det er holdingselskabet, der er sælger. Du er jo bare ejer af holdingselskabet, og det er du også efter salget.

Holdingselskabet modtager 1.040.000 i købesum, men holdingselskabet betaler ikke skat i denne situation. Salget af driftsselskabet er 100% skattefrit.

Hvad så hvis du hæver alle pengene lige efter salget

Hvis du kører salgssummen ud af holdingselskabet til dig selv personligt, skal du betale udbytteskat. Det er i runde tal med beløb af denne størrelsesorden også 42% (2022).

Men hvad er så pointen?

Pointen er at du har 420.000 mere i holdingselskabet at starte ny aktivitet for. Punktum.

Hvad giver det os, der er flere at etablere et holdingselskab

Flere pointer end opsparing for os, der ejer virksomhed sammen ?

Jeps: I kan sælge driftsselskabet skattefrit (for holdingselskaberne eller det fælles holdingselskab).

Der gælder præcis det sammen som netop beskrevet netop ovenfor for ham/hende, der er alene.

Flere pointer? Fleksibilitet – skattefrit salg

Jeps: Skattefrit salg. Og individuel gevinst.

Hvis nu I blot har et fælles holdingselskab

Hvis I har et fælles holdingselskab opstår den lettere ufleksible situation at millionen ender i et fælles holdingselskab, og det betyder jo at I fremadrettet er tvunget ud i at disponere over gevinsten i fællesskab.

Hvis nu I har hver sit holdingselskab

Her opstår selvfølgelig den optimale situation, at gevinsten ender i jeres eget holdingselskab – i eksemplet med halvdelen til hver. Nu kan I selv individuelt træffe afgørelse om, hvad I vil anvende gevinsten til.

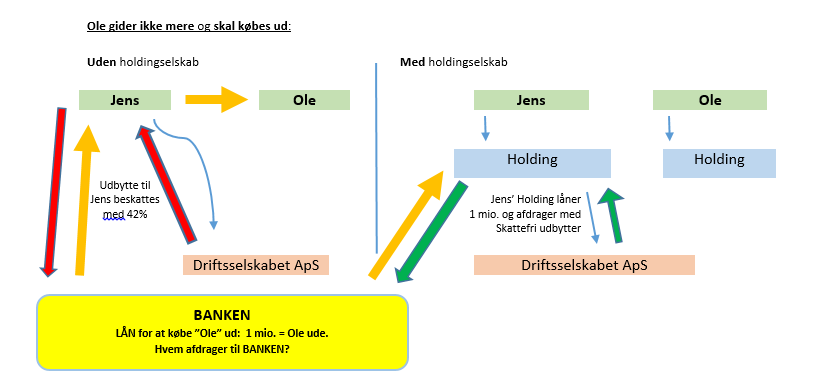

Flere pointer? Fleksibilitet – Når I skal købe hinanden ud (skilsmissen)

Ja, det skaber stor fleksibilitet. Det gælder jo ikke kun, hvor I sælger hele virksomheden i fællesskab, det gælder jo også, hvor I går hver til sit.

Lad mig illustrere forskellen mellem jer med denne lidt komplekse tegning:

Vi er flere og vi ‘går fra hinanden’ (Exit) / køb og salg af anparter/aktier:

Det er sådan set super enkelt. Hvis I ikke har individuelle holdingselskaber, dvs vi har ‘kun’ et fællesejet holdingselskab, så er exit ofte dyrere end den situation, hvor I netop har individuelle holdingselskaber.

Situation A: Handel mellem personer

Vi har IKKE individuelle holdingselskaber, men ejer blot et fælles holdingselskab direkte. Du skal skaffe penge for at købe mig ud. Disse penge kan du låne i banken, hvorefter du køber mig ud. Holdingselskabet er herefter dit 100%, og koncernen er din primære indtægtskilde. Da koncernen er din primære indtægtskilde, er det jo overskud efter skat fra selskabet, der skal anvendes til at tilbagebetale lånet til banken. Det er jo dig, der har lånt i banken.

Med andre ord må du hæve penge i koncernen hertil. Penge fra Koncernen kan du få enten som løn (læs: topskat) eller som udbytte (læs: 42% i skat). Skatten napper altså en del, FØR du kan afdrage i banken. PS: Sælger skal betale 42% i skat af avancen på anparterne i holdingselskabet, som sælges til dig.

Situation B: Handel mellem individuelle holdingselskaber

Vi har etableret os med individuelle holdingselskaber. Dit holdingselskab skal købe de anparter mit holdingselskab ejer i datterselskabet. Dette salg er skattefrit for mit holdingselskab. Dit holdingselskab låner nu 400.000 i banken. Herefter køber dit holdingselskab anparterne i vores (tidligere) fælles selskab. Driftsselskabet er herefter dit 100% (via dit holdingselskab), og det er din primære indtægtskilde. Da selskabet er din primære indtægtskilde, er det jo overskud efter skat fra selskabet, der skal anvendes til at tilbagebetaler lånet til banken. Men nu er det jo holdingselskabet – og ikke dig – der har lånt pengene. Holdingselskabet modtager skattefri udbytte, og der skal ikke hives midler ud af systemet med mere skat til følge. Kan du se pointen. Den er ikke uvæsentligt.

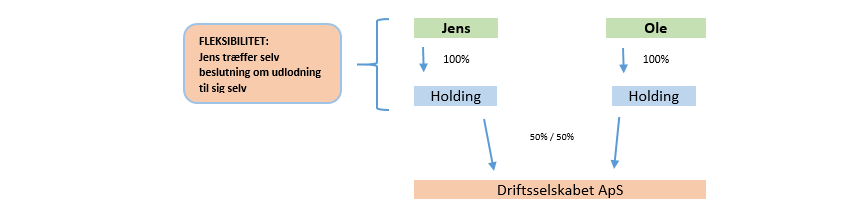

Flere pointer? Fleksibilitet – udbytter fra driften/udbytter fra holdingselskaberne

Hvis man er flere ejere af et driftsselskab, vil man ofte have forskellige holdninger til spørgsmålet om udlodning af udbytte fra driftsselskabet. Hvis jeg har et holdingselskab, vil min interesse være opsparing i ‘sikkerhed’ i holdingselskabet. Hvis du ikke har et holdingselskab, så skal du betale skat, når jeg hæver udbytte. Hvis vi har hver sit holdingselskab, skal vi slet ikke ind i disse overvejelser, for vi kører jo skattefrit udbytte op i hvert individuelt udbytte.

Hvis vi har et fællesejet holdingselskab har vi samme overvejelser. Hvis jeg har behov for udbytte, men du ikke har, så kan jeg kun få udbytte ud til min privatøkonomi, hvis du er indforstået. Det er træls for dig. Og for mig. Hver sit holdingselskab skaber igen fleksibilitet mellem os:

Hver ejer afgør selv om han/hun vil udtage udbytte

Med hver sit holdingselskab afgør man (selvfølgelig) selv, hvordan man vil disponere i sit eget holdingselskab i og med man ejer og kontrollerer selskabet 100%.

*******************************************

Hvordan stifter jeg et holdingselskab / hvordan stifter vi et holdingselskab

De næste afsnit handler om, hvornår og hvordan man etablerer et holdingselskab.

Vi skelner i mellem to grundlæggende forskelle: det tidsmæssige. Er du/I i etableringsfasen, eller er jeres driftsselskab allerede i god gænge (har værdi og er stiftet for længst).

Du/I er i etableringsfasen:

Det er super enkelt. I denne fase skal du bare træffe beslutningen og så vælge den rette løsning.

For dig der er alene:

Du tjekker den her side, og så kan du læse om dine valg muligheder

For jer, der er flere:

Du tjekker den her side, og så kan I læse om jeres muligheder.

Åh, ja, og så fordi I er flere, så læser I lige denne side om en ejeraftale og tænker jer om

Og I tjekker alt det man skal tale om i den forbindelse her.

Få lidt mere viden om ejeraftalen her:

Rullende kapital

Det er enkelt at etablere holdingselskabet samtidig med, at du stifter dit driftsselskab. Efter reglerne om rullende kapital, kan du anvende den kapitalmængde du skal indskyde i en anpartsselskab to gange. Det betyder, at du kan etablere et holdingselskab ApS ved hjælp af DKK 40.000, og herefter kan du lade ‘de samme penge’ rulle videre ned i et Datter ApS, hvor de DKK 40.000 så ender. Det kaldes rullende kapital.

Ofte stillede spørgsmål til ‘rullende kapital’:

Må man så anvende kapitalen 3 gange? Altså først holding, så datter 1, så datter 2.

Svar: Nej. Erhvervsstyrelsen tillader ikke rullende kapital i dette omfang.

Må man så

- A: etablere holdingselskabet, herefter

- B: etablere datterselskab 1, herefter

- C: udlåne de 50.000 tilbage til holdingselskabet, hvorefter dette selskab

- D: stifter datterselskab 2. (Altså: 1 holdingselskab med 2 datterselskaber.)

Svar: Nej. Principielt må datterselskabet godt udlåne kapital til holdingselskabet, men alle dispositioner i et selskab skal være forretningsmæssigt begrundede. Begrundelsen for udlånet er her blot at omgå kapitalkravet

Hvordan kan ‘rullende kapital’ være lovligt?

Hvorfor må man anvende rullende kapital? Fordi: Selvom de kr. 40.000 ender i driftsselskabet, og kontoen i holdingselskabet herefter er ”tom”, så ejer holdingselskabet jo anparterne i anpartsselskabet (Datterselskabet). Da anpartsselskabets værdi er kr. 40.000, så ejer holdingselskabet værdier for 40.000 (i stiftelsesøjeblikket). Ergo er egenkapitalen i Holdingselskabet fortsat kr. 40.000. Derfor:

Holdingselskabet etableres senere i tid –

Pas på skatten

Hvis du i forbindelse med etablering af din virksomhed kommer til den erkendelse, at du ikke også vil etablere et holdingselskab fra starten ved hjælp af rullende kapital, så kommer du ind i overvejelsen om nødvendigheden af et holdingselskab, når du efter en periode opdager, at du faktisk har behov for et holdingselskab. Det kan være fordi din virksomhed kører pænt, og nu vil du oprette en ny aktivitet i andet selskab. Det kan være dit netværk, der inviterer dig ombord i et projekt.

Måske vil du etablere endnu en webshop, og placere denne i et separat anpartsselskab. Det er en klar saglig overvejelse at gøre det via et holdingselskab, der ejer begge selskaber 100%. Måske holdt forskellige årsager holdt dig tilbage. Måske fik du ikke rådgivning om emnet, eller du havde ikke læst denne artikel.

Whatever: vi kan hjælpe dig alligevel, også selv om dit driftsselskab (anpartsselskab) er steget voldsomt i værdi.

Pas på med senere holdingselskab – skatten er meget relevant

Når du etablerer senere i tid, skal du være meget varsom. Dit driftsselskab er sikkert steget i værdi, og hvis du overfører ejerskabet til driftsselskabet (og det gælder også hvis I er flere) så er handlingen skatterelevant, dvs. skat interesserer sig for transaktionen fordi den kan udløse skat for dig.

Du skal derfor har fokus på denne artikel om skattefri ombytning.

Hvis det er relevant for dig – fordi du sidder med et driftsanpartsselskab eller et driftsaktieselskab – så tjek lige denne video, der godt nok igen er skudt i 2013, men som den tidligere video ovenfor, så ‘holder den stadig’:

For nørder: Aktieselskab til 40.000 kr.

Hvis nu du skal etablere et aktieselskab er holdingselskabet relevant.

Der er ikke noget i vejen for at etablere et anpartsselskab og indlåne 360.000 oven i de 40.000 du starter med, og så etablere aktieselskabet herefter. Når du en dag opnår overskud får du de 360.000 retur til dig selv uden udbytteskat.

Skal du stifte aktieselskaber, så er der flere modeller. Kontakt mig.

Dernæst ulemperne:

For det første:

Du skal stifte to selskaber frem for et selskab…

For det andet: …. – øh, der er ikke andre ulemper?

Jo, der skal afleveres 2 regnskaber og 2 selvangivelser, et for hvert selskab.

Diverse:

Skal mit holdingselskab være mit skilsmissesæreje?

Ja, det er en nærliggende overvejelse, hvis du er i ægteskab. Se denne relevante video, og læs denne artikel.

Thanks a lot for the article.

I am starting a low-risk business with only a couple of customers and very few assets. Liability is not a big concern.

Do you see a disadvantage in starting with a single ApS (without a Holding Company).

Eventually, if the business expands to new areas, I could create a new ApS for the new business activity and start using my initial ApS as the holding company, right?

In this way, I avoid creating two companies right now, which seems overkill. And there will be no need to perform complicated asset transfers, because in the future we would create new “operating” ApS, not “holding” companies.

Thanks!

(Feel free to reply in Danish :)

Du kan ikke bare flytte din business activity til et nyt selskab, men du kan senere skabe et holdingselskab skattefrit ved en såkaldt skattefri ombytning. Læs mere her: https://www.ditselskab.dk/advokatydelser/skattefri-aktieombytning-anpartsombytning

Kære Jacob Tøjner,

tusind tak for den her velskrevne og letforståelige guide. Jeg står foran at skulle åbne et drifsselskab i Tyskland (GmbH – Tysk ApS) med 25.000€ i indskud (det er vist minimum). Kan jeg gøre det via dansk holding ApS med minimumsindskuddet på 40.000kr og så låne resten af de 25.000€ ind i ApS’et. Ligesom du beskriver med dansk A/S? Og ved du om man skattefrit kan føre selskabsbeskattet overskud fa Tysk GmbH op i dansk Holding? På forhånd tak og venlig hilsen Oliver

17-01-2022: Beklager det sene svar: Jeg har forstået på klient, der havde præcis den beskrevne situation, at det var afgørende at det tyske selskab var ejet af et dansk driftsselskab og ikke et inaktivt dansk holdingselskab. Jeg sendte klienten i retning af ham her, som jeg fandt på Google. Intet ansvar for om indholdet af link er korrekt.. https://www.handelskammer.dk/newsroom/newsletter/dansk-holdingselskab-for-tysk-datterselskab-fornuftigt

Tak for en spændende blog, den indeholder mange gode overvejelser ved oprettelse.

Hvis man på et tidspunkt vil gå ned i tid (eller helt stopper) og leve af den opsparede egenkapital, hvordan kan det lade sig gøre, uden det kære skattevæsen tager større del end nødvendigt?

Har et Drift ApS og Holding ApS.

Er det en fordel at lade egenkapitalen stå i Drift ApS, og være dårlig til at lave penge, men stadig udbetale en løn der er under topskattegrænsen, indtil egenkapitalen er spist op, eller er der andre metoder der er bedre?

Beklager det sene svar: Det afhænger jo af en række forhold; men i udgangspunktet lukker man driften (eller sælger driften fra) hvorefter man alene står tilbage med holdingselskabet og opsparingen. Holdingselskabet kan ændre formål til hvad som helst for eksempel en rådgiver virksomhed, mentor virksomhed eller lignende, hvis man ønsker dette. Hvis man arbejder fra selskabet kan man modtage løn. Her kan man fastsætte lønnen til under topskattegrænsen. Fra Holding kan man udtage udbytte, og afhængig af størrelsen af ‘hævning’ betaler man hhv 27% eller 42% (2022 grænser) af udbyttet. Man kan hæve dobbelt, hvis man er i ægteskab, medmindre ægtefællen selv hæver udbytte på egne kapitalandele. (Man kan altså udnytte bundfradraget hos ægtefællen (2022-regler…). Denne regel er jo den primære årsag til at indgå ægteskab (dårlig vits). Gode hilsner Jacob Tøjner

Hej Jacob Tøjner,

Er det et krav at man har en bankkonti til sit holding ?

Ja, hvis man ønsker at leve op til (og overholde) reglerne om NemKonto, så skal alle virksomheder med CVR nummer have en bankkonto. Træls. Ja. Dyrt, ja. Særligt hvis man ikke skal bruge kontoen. Åndsvage regler? I min verden så … (Jeg tror jeg stopper mere tekst her…).

Sindsyg fed artikel! Jeg har selv har haft eget private Holding, som ejer et fælles Holding med to partnere. Vi har pt to drift selskaber og står ved en skillevej.

Vi har naturligvis nogle interne ejerforhold, hvis nogen skulle trække sig inden for 2023 at den tilbagestående part vil kunne overtage den forladendes part %.

Førhen har vi ejet 33% af fælles Holding som har ejet 100% af drift selskabet.

Mit udspil for vores driftselskab, som vi er blevet enige i, er:

Fælles Holding ejer 15% (5% hver gennem fælles)

Mit private Holding 55%

Procenter til medarbejdere i fremtiden %10

Potentielle investorer 20%

Jeg er dig bekymret for denne overgang, er der noget jeg skal være bekymret for ift skat og overførslen af procenter nu vi har den interne ejer aftale?

Ja; det hele bl.a. om hvilke værdier der handles til. Der er ingen tvivl om at der skal handles til handelsværdier, men der er flere forhold, der gør sig gældende.. Dit spørgsmål kan derfor ikke ‘bare besvares her’, ikke fordi jeg ikke vil, men fordi det kræver konkret rådgivning. Hvis du ønsker det kan du skrive en mail til mig, hvor du identificerer dig med henvisning til dit spørgsmål, og så kan vi lige tage en konkret samtale (som så ikke koster noget), hvorefter du kan overveje din situation. Du finder mailen her på sitet nederst i den såkaldte ‘footer’… Mvh Jacob Tøjner

Hej Jacob.

Jeg står i en situation, hvor jeg har mulighed for at købe 3 driftselskaber, jeg vil gerne have det lavet under et holding selskab.

1. Er der en grænse for hvor mange driftselskaber, man må have i et holding

selskab?

2. Kan man blive ved med at oprette datterselskaber, og udvide forretningen

løbende? når man har opsparet kabital i holding selskabet?

3. Kan man have datterselskaber indenfor forskellige brancher f.eks restauration

og ejendomsinvestering/Udlejning?

4. Ejer man f.eks 3-4 lokationer med restauranter og 3 udlejningsejendomme,

vil det så give bedst mening at oprette datterselsakber for hver restaurant og

en samlet for ejendommene? eller er der andre bedre muligheder?

1: God ide med et samlende holdingselskab, ingen tvivl om det.

2: Ad 1: Nej, der er INGEN grænser

3: ad 2: Ja, og såfremt det er forsvarligt kan man låne midler ind til holding og oprette og investere i nye selskaber, ligesom koncernselskaber gerne må udlåne til holdingselskabet (under visse betingelser) med henblik på at skabe nye aktiviteter i andre selskaber… (Men tjek betingelser etc. evt. ‘køb en møde hos rådgiver’ herom – gæt evt. hvem jeg anbefaler ;-)

4: ad 3: ja

5: ad 4: Både ja og nej: Ud fra et sikkerhedsmæssigt aspekt placeres hver aktivitet i hver sin enhed (selskab), derved rammes andre enheder jo ikke af, at en restaurant knækker nakken… På den anden side skal man selvfølgelig overveje de samlede omkostninger ved ”7 selskaber” sammenholdt med 2 – 3 selskaber. (Men jeg ville aldrig placere en restaurant og en udlejningsejendom i samme selskab). Endeligt svar kræver (i min verden) konkrete overvejelser og drøftelser…

mvh Jacob Tøjner

Hej

Tak for et spændende skriv. Jeg har et spørgsmål ift. hvorvidt det er smart eller overflødigt at etablerer et ekstra led i organisationsstrukturen. Vi er 3 som skal starte et selskab, vi kommer til at søge investorer så flere ejere på sigt. Vi er enige om egne Holding selskaber, men vi er i tvivl om vi evt bør have et Holding selskab for driftselskabet som vi så ejer gennem private Holding selskaber. Eller blot skal gå direkte fra private Holding selskaber til driftselskabet. Håber det giver mening.

Jeg kan se der vil være en udfordring ved denne løsning i og med vi ikke kan rulle kapitalen det ekstra led, og vi vil ha en ekstra udgift ift regnskab mv. men om der er fordele der opvejer? Der er jeg på bar bund og sikker på du har nogle gode inputs.

Ser frem til at høre fra dig :) på forhånd tak for din tid og svar!

Hvis i kører en tredjedel ned i fælles holding, kan I udlåne af resten til fælles holding, som herefter har midler til at stifte drift..

Fælles holding skaber 1 part i relation til investor.. der skal således kun indgår aftale m fælles holding. Og skrider C fra projektet, købes hans holding ud af fælles holding, hvilket ikke nødvendigvis påvirker relation til investor.. (alt afhængig af krav som investor fremsætter i forbindelse m investeringen..)

Summa: det skaber en slags fælles front m fælles holding (og mulighed for flere sambeskattede døtre, hvis flere projekter er realistiske), men det kan også være ganske overflødigt hvis der aldrig kommer flere projekter eller investor..

Jeg foreslår altid fælles holding, hvor ovenstående kan være relevant og hvor relevansen ikke baseres på naivitet om realismen i relevansen, hvis du forstår den direkte tale.

Virkelig spændende artikel!

Jeg har også et spørgsmål! Jeg er blevet tilbudt partnerskab og Jeg står og skal købe mellem 10-15% af den virksomhed jeg arbejder i nu, som har eksisteret i nogen år. Jeg har pengene ‘kontant’ til at købe anparterne, men har ikke 40.000 ekstra til at stifte et Holding nu. Så mit spørgsmål – kan jeg købe de 10-15% og vente med at stifte et Holding til om 9-12 mdr?

Lad os sige du skal betale (mindst) 40K for de 10 – 15%. Så anvender du FØRST de 40K til at etablere holdingselskabet, og HEREFTER genanvender holdingselskabet de samme midler til at købe anparterne/aktierne med. Der er således IKKE tale om ‘ekstra 40.000’… (JT) – PS: Beklager sent svar, ferie…

Hej Jacob.

Tak for super svar.

Så indtil hun har alle 10% bliver hun reelt dobbeltbeskattet hvis vi siger at hendes udbytte skal ud til privat forbrug – først virksomhedsskat fra drift til hendes ejerselskab og dernæst personlig indkomst skat. Havde hun haft 10% med det samme slipper hun for virksomhedsskatten?

I bund og grund handler spørgsmålet om hun straffes for at først kun eje 5% og så senere 5% yderligere fremfor at hun holder fast i at vil have alle 10% fra start?

Mh Morten

Mere præcist er at sige, at udbytte fra driftsselskabet rammes af en ekstraskat således: Driften tjener 100. Skal aflevere 22 i selskabsskat. Udbytte til holdingselskaber med 10% eller mere = 0% i skat. Udbytte til holdingselskaber med ejerandel under 10% = (Så vidt jeg husker 70% af 22% eller) 15,4%. Ejer man 5% modtager man 3,9 af de 78, der er tilbage efter selskabsskat. Af disse 3,9 tilbageholdes 0,6006 i skat før der modtages 3,2994 af holdingselskabet. Såfremt holsingselskabet udlodder til personen bag holdingselskabet er der INGEN forskel mellem de reelle ejere (altså det er ligegyldigt om et holdingselskab ejer 5% eller 50%). Her beskattes udlodning SOM AKTIEINDKOMST og ikke personlig indkomst (som du skriver) (personlig indkomst er jo = topskat) aktieindkomst indeholder også progressionsbeskatning, dvs. jo mere du hæver i udbytte, jo mere udbytteskat (aktieindkomstskat) betales = I 2022: de første 57.200 = 27%, alt her over = 42%… Og man kan udnytte ægtefælles bundfradrag (hvis ægtefælle ikke har aktieindkomst) dvs. man kan samlet hæve 57.200 x 2 i 2022 fra den ene ægtefælles holdingselskab. (His man sammenligner med beskatning på løn, er det præcis her forskellen i endelig beskatning ligger. Man kan med lidt god vilje sige, at man kan hæve grænsen for topskat med 2 x 57.200 hvis man driver virksomhed i selskabsform. Kommer man først op på 42% i aktieindkomst er det nogenlunde hip som hap om man modtager løn eller udbytte.

Svar # 2: En helt anden betragtning er selvsagt at angribe hele grundlaget for aftalekonstruktionen om først 5% nu og så igen 5% om et år. I en rådgivningssituation ville jeg fremhæve følgende som overvejelse: Hun skal jo betale ‘markedsværdien’ for anparterne/aktierne. Gør hun ikke det (altså opnår hun rabat for at blive tilknyttet som medejer ‘fordi man vil have hen med ombord’)så kan der være betragtelige skattemæssige konsekvenser. Mere herom nedenfor. MEN: Det er jo demotiverende først at købe 5%, herefter knokle for at skabe yderligere værdi i selskabet, hvorefter de ‘næste’ 5% bliver dyrere for hende fordi hun har gjort en god indsats. Hvis værdien af selskabet stiger det kommende år, så ‘skal’ hun jo betale noget mere. Derfor: Jeg ville vende sagen på hovedet og sige til virksomheden: Jeg er med på jeg kun får lov at købe samlet 10%, hvis ‘det & det’ opfyldes. Men så bliver sidste skive jo dyrere… Hvad med om jeg fik lov at købe ‘det hele’ straks, hvorefter ‘hovedaktionæren’ naturligvis havde ret til at købe retur, hvis ‘det & det’ ikke opfyldes i perioden? (En køberet). Så køber holdingselskabet 10% straks. til markedsværdien i dag, og hun beholder, hvis hun opfylder, og ellers køber hovedaktionær tilbage, f.x. til samme pris… (Det er en seriøs overvejelse..). Ad skatteproblemer: Hvis A via eget holding køber aktier i det firma hvor A er ansat for 100, men markedsværdien er 200, så opnår A en fordel på 100, for hvis jeg var køber burde jeg betale 200. Denne fordel beskattes FØRST hos A som PERSONLIG INDKOMST (Top-skat), og HEREFTER beskattes holdingselskabet af samme fordel med 22%, fordi holdingselskabet har modtaget et skattepligtigt tilskud fra A. (22%). Vær OBS på at A skal betale skatten med penge ‘hun ikke har fået’.. og Holdingselskabet skal betale skatten med penge selskabet ikke har.. Så det kan blive en rigtig dyr fornøjelse. Lovhjemmel: Gavebetragtninger. Skattepligtigt tilskud. Ligningslovens § 2. Pas rigtig meget på.

Hejsa :-).

Tak for fine beskrivelser.

Min kone er tilbudt er partnerskab i en virksomhed hvor hun først kan købe 5% og senere (1-2) yderligere 5%.

Hun er altså nødt til at først oprette driftselskab og derefter holding selskab om 1-2 år.

Virksomheden forventes ikke stige i værdi i de 1-2 år.

Aftalen er at både de første 5% og de næste 5% finansieres 50/50 gennem egen indskud og anden halvdelen lånes af virksomheden, som afdrages af løbende overskud over 5 år.

Mit spørgsmål: Mister hun nogle af de mange gode fordele ved holdingselskabet ved at hun først kan oprette et sådan når hun er oppe på de betingede 10% (1-2 år)?

Mange hilsner Morten

Tak for dit spørgsmål:

1: Virksomhedens egen midler må ikke anvendes til køb af aktier i virksomheden selv = i strid med reglerne om egenfinansiering

2: Hvis hun låner af hovedaktionærens holdingselskab er det fint. Det er sikkert også det selskab, der er sælger

3: Hvis hendes ‘ejerselskab’ (der på sigt kommer til at eje 10%) modtager udbytte fra driftsselskabet (altså det selskab, der købes aktier i) så skal der betales skat af udbyttet. Når Ejerselskabet kommer til at eje 10% skal der ikke betales skat.

4: Gennemføres en exit i perioden uanset om hendes holdingselskab ejer 5% eller 10 20 30% så vil den avance der fremkommer ved salg af aktierne være skattefrie (forudsat der er tale om unoterede ‘alm’ aktier/anparter

5: Forstår ikke hvad du mener med at hun først skal oprette holding og herefter drift. Hun kan ‘nøjes’ med at oprette 1 aps til at eje aktierne/anparterne og det selskab ‘kalder vi’ holding.

OK?

Rigtig god guide.

Jeg står overfor at oprette konsulentfirma/ingeniørfirma. Planen er at oprette holding + driftsselskab aps (især efter at have læst guiden). Både jeg selv og min hustru (også ingeniør) kommer til at arbejde for firmaet.

Mit spørgsmål er om der er fordele/ulemper ved at det enten er én af os der står som 100% ejer af holding eller alternativt vi begge ejer med 50%.

Jeg tænker f.eks. det er en fordel IKKE at være virksomhedsejer i tilfælde af alvorlig sygdom eller lignende i forhold til muligheden for dagpenge. Jeg kan ikke gennemskue om der skulle være fordele ved at vi begge ejer med 50% ud over en større følelse af fælles ejerskab.

1: Jeg aner intet om dagpenge. Det må du undersøge nærmere andetsteds (jeg er 110% transparent om hvad jeg ved noget om og ikke ved noget om)

2: Hvis jeg skal drive en virksomhed med min hustru er jeg sikker på at både hun og jeg ville eje 50% hver. Hvis det er en fælles virksomhed giver det mening. Hvis det er din virksomhed giver det ikke mening i min verden: ved skilsmisse laver man et økonomisk opgør, og værdien af din virksomhed indgår i dette opgør. Men du vil have ret til at ‘tage din virksomhed med dig’ ud af skilsmissen. Det kan selvsagt ikke lade sig gøre, hvor hun ejer 50%… Da skal man aftale sig på plads.

Spændende indlæg. Jeg er meget i tvivl, om jeg skal stifte selskab eller bare kører enkeltmandsvirksomhed. Grunden til dette er, at det drejer sig om en bibeskæftigelse. Jeg arbejder som ingeniør, og tjener min løn her. Ved siden af dette afholder jeg engang imellem nogle foredrag, hvor jeg tjener lidt penge. I år kommer jeg op over momsgrænsen, så jeg bliver nødt til at oprette en virksomhed/momsregistrere mig. Da jeg samtidigt betaler topskat, tænkte jeg, at det måske var en fordel at lave et holdningsselskab + driftselskab. Så kunne indtægten i stedet investeres, som en ekstra pensionsopsparing.

Hvad er dit råd her? Kan det overhovedet betale sig at oprette hold+aps, eller skal jeg bare momsregistrere mig og æde topskatten?

Når du opretter et firma (uafhængigt af om det er personlig virksomhed eller anpartsselskab) skal virksomheden bære omkostninger til en erhvervskonto. Dernæst skal virksomheden bogføre og udforme en årsrapport (uafhængigt af om det er personlig virksomhed eller anpartsselskab). Er det en personlig virksomhed skal du aflevere en såkaldt udvidet selvangivelse, i ApS skal ApS aflevere en ordinær selskabsselvangivelse (hvilket er ret enkelt..). I den personlige virksomhed kan man vælge 3 forskellige metoder til beskatning: Læs detaljer her: https://www.ditselskab.dk/mere-info/personlig-virksomhed – flere af metoderne er komplekse og kræver efter min opfattelse involvering af revisor (= nye omkostninger). I ApS er det for mange mere enkelt. Her kan man selv finde ud af at bogføre (anvend gratisprogrammer), og de fleste kan finde ud af at udforme den basale selvangivelse. (Hvis ellers man gider bruge en ‘lørdag’ første gang ;-)). I selskabet beskattes overskuddet med 22% og du kan årligt hæve overskud efter skat. Denne hævning kaldes udbytte og beskattes hos dig med 27% (for de første ca. 55K (2022) og herefter med 42% af resten af udbyttet (2022). Hvis du er gift og hustru ikke modtager aktieindkomst (udbytte etc.), kan du hæve det dobbelte (altså ca. 110.000 til 27%). Oversat til dansk betyder de pågældende skatteprocenter, at du ‘hæver grænsen for topskat med 55K hhv 110K ved at hæve udbytte fremfor løn. Du sparer således i runde tal hhv 6K / 12K ved at hæve udbytte sammenlignet med topskat. (Hæng mig ikke op på udregning, det er løs hukommelse, så det er sådan cirka. KONKLUSION: i den givne situation ville jeg nok vælge anpartsselskabet – sagt uden at det skal opfattes som en forsøg på at ‘sælge dig en løsning’.. Bedste hilsner Jacob Tøjner

Hej Jacob

Hvis man ikke har minimum 10 % ejerskab af driftselskabet i sit holdingselskab, hvad er konsekvenserne så?

Hvordan vil udbyttet blive ekstrabeskattet, og hvad vil der ske ved et frasalg af ejerskabet, vil dette også i dette tilfælde være skattefrit?

1: frasalget vil være skattefrit for holdingselskabet uanset procentandelen man ejer

2: hvis man ejer f.x. 9% bliver det udbytte holdingselskabet modtager, beskattet. Så vidt jeg husker (men du kan finde præcis info på skat.dk) er det med 70% af selskabsskatteprocenten på 22% altså 15,4% – jeg kan huske forkert

Det er et rigtig godt indlæg du har skrevet. Hvis vi er to ejere, kan vi så også lave en ombytning?

I kane sagtens lave en ombytning i fællesskab. I får et fælles holdingselskab i samme ejerforhold som I ejer det nuværende driftsselskab..