Skattefri aktieombytning eller anpartsombytning

Skattefri ombytning: Fik du ikke det holdingselskab du skulle have haft fra starten? Vi kan hjælpe nemt og enkelt. Ring til en start - gratis

- Tung erfaring siden 1995

- Bistand i samarbejde med DIN revisor.

- Har du ingen revisor, har vi FAST samarbejde med revisor

- Vi leverer på få dage

- Kontakt os for en effektiv løsning nu

- Specialistadvokat Jacob Tøjner sikrer kvaliteten

Skattefri aktieombytning eller anpartsombytning

Målgruppe:

Skattefri aktieombytning eller skattefri anpartsombytning:

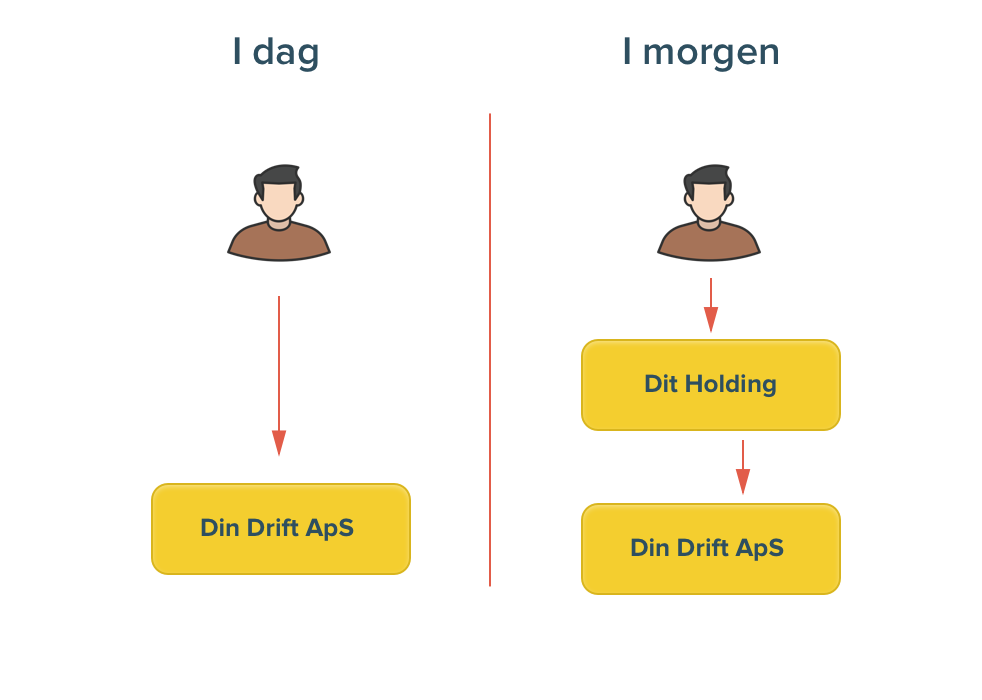

Du har et eksisterende driftsselskab, eller I er flere om et eksisterende driftsselskab, og der ønskes et holdingselskab mellem dig som ultimativ ejer og som ejer af det eksisterende driftsselskab.

Eksempel: Peter ejer Din Drift ApS, og Peter vil virkelig gerne etablere et holdingselskab mellem sig og Din Drift ApS.

Hvad er problemet:

Hvad er problemet:

Hvorfor skattefri aktieombytning eller skattefri anpartsombytning?

Hvorfor kan Peter ikke ‘bare’ skaffe et nyt anpartsselskab, og ‘skrive’ anpartsselskabet på som ejer af Din Drift ApS?

Det hele handler om værdien af ‘Din Drift ApS’

Hvis nu Peter etablerede Din Drift ApS for 2½ år siden, og det er gået meget godt. Han har fået løn, der er godt med kunder, og lige om lidt står Peter overfor – via selskabet – at indgå en større aftale… Ja, så er Din Drift ApS ligesom ikke 40.000 kr. værd længere… Din Drift ApS er meget mere værd! Måske har selskabet en værdi på 600.000 kr. Lad os bare sige det!

Man kan ikke ‘bare flytte’ ejerskabet

‘Din Drift’ kan ikke ”bare” flyttes eller sælges ind under det nye holdingselskab.

Den handling – at flytte ejerskabet eller sælge anparterne – er skatte-relevant.

Flytter man ejerskab, kan det udløse skat – for Peter og for holdingselskabet

For Peter:

Hvis Peter i eksemplet bare skriver Holdingselskabet ind som ejer af Din Drift ApS, så anses han for at have ‘solgt’ Din Drift til holdingselskabet. På ‘skattesprog’ kaldes det, at han har ‘afstået’ selskabet. Ved afståelsen vil Skat beregne, hvad han ville have fået for Din Drift ApS, hvis han havde ‘solgt’ det rigtigt til holdingselskabet.

I vores eksempel burde Peter have fået 600.000 kr. for Din Drift ApS. Peters købesum var (i eksemplet) 40.000 kr. Så han ville have tjent 560.000 kr. De 560.000 kr. er hans avance ved salget. Og dem skal han så betale skat af! (Detalje: Han har ikke fået de 600.000; han har bare ‘skrevet holdingselskabet ind som ejer’. Jeg håber du ser pointen.

I 2023 skal Peter betale 27% af de 58.900, og betale 42% af resten. Du kan selv regne det ud – ud af de 560.000. Problemet for Peter er, at skatten skal betales af nogen penge han ikke har fået. Normalt betaler vi skat af lønnen, eller gevinsten på nogle aktier. Men der har vi så også ‘fået’ lønnen’ eller fået gevinsten. Her er det rene papirpenge; men skatten skal altså betales alligevel.

Skatten skal altså finansieres af anden indkomst for Peter. For eksempel indkomst, der er topbeskattet. Så det bliver rigtig dyrt.

Peter skal betale cirka 226.000 i skat….

For Holdingselskabet:

Ovenfor Har jeg beskrevet, hvordan Peter kommer til at betale skat med 226.000. Nu vil jeg lige beskrive, hvordan det samme beløb beskattes en gang til. Det kaldes ‘dobbelt beskatning’. Og del elsker Statskassen – altså at det samme beløb beskattes to gange:

Ovenfor handler det om de penge Peter burde have fået (men ikke fik). Nu handler det om de penge som holdingselskabet burde have betalt (men ikke betalte).

Hvis vi følger ovenstående så burde holdingselskabet have betalt 600.000 for Din Drift ApS. Det har de ikke. Derfor siger Skat, at holdingselskabet med ovenstående handling har modtaget et skattepligtigt tilskud. Holdingselskabet er ‘betalt med de 40.000 anparter’ (i holdingselskabet, så tilskuddet i eksemplet består af 560.000 kr.

Holdingselskabet har jo ‘gratis og uden at betale’ overtaget nettoværdien på 560.000 (Din Drift ApS). Og det er skattepligtigt for holdingselskabet. I 2023 er skatten 22%, så holdingselskabet skal lige betale 123.200 kr. i selskabsskat.

Det var nok ikke meningen, så tjek den skattefri løsning nedenfor

Pointe med et holdingselskab kort:

Få opsparet overskud “i sikkerhed” ved skattefri udbytte til holdingselskabet,

Få skabt mulighed for skattefrit salg af driftsselskabet senere via salg af anparterne i det underliggende driftsselskab. (Fordi et Holdingselskab kan sælge anparterne i et datterselskab (efter en tidsfrist på 3 år fra ombytningen).

Tænk i generationsskifte. Læs mere om skattefri ombytning her.

Vi har løsningen: skattefri aktieombytning eller skattefri anpartsombytning

Hvad er en skattefri ombytning?

En aktieombytning eller en anpartsombytning betyder i alt sin enkelhed i, at man – fordi man følger særlige skatteregler – BYTTER anparterne i Din Drift ApS med anparter i holdingselskabet. (Man stifter for eksempel simpelthen holdingselskabet ApS ved hjælp af anparterne i Driftsselskabet ApS. Det bør dog nævnes, at man også kan ombytte ind i et eksisterende holdingselskab, der så udsteder nye anparter i sig selv som betaling.)

Forsimplet er det bare et værdiindskud

Man kan stifte et kapitalselskab enten ved indskud af ”værdier” eller af kontanter. Her anvender vi basalt set reglerne om ”indskud af værdier” også kaldet reglerne om apportindskud. Men der gælder en række betingelser og overvejelser i forbindelse med sagens gennemførelse som skal sikres, kvalitetssikres, m.v.

Når man stifter et selskab ved indskud af værdier, kræver selskabsloven, at man får vurderet værdierne af en autoriseret vurderingsmand. Man vil med lovens ord gerne sikrer, at ”værdien nu også er, hvad man angiver den er”. Altså en værn mod snyd og humbug.

Der skal deltage en revisor

For at gennemføre denne vurdering, skal du bruge en (godkendt) revisor.

Det skal være en rigtig revisor, og ikke blot en person, der ”kalder sig” revisor. (Revisortitlen er ikke beskyttet på samme måde som for eksempel titlen ”advokat”. Enhver i Kongeriget kan kalde sig revisor…)

Har du ingen revisor/kender du ikke en godkendt revisor – vi har løsningen

Hvis du ikke kender en godkendt revisor, eller hvis du har fået et tilbud på ombytning fra A-Z et større revisionshuse, så tøv ikke med at kontakte os. Vi har et fasttømret samarbejde med revisorer, og dækker hele Danmark i den anledning. Kontakt os så ringer vi. Det koster ingenting.

I forbindelse med sagens drøftelse taler vi om Din Drift, om økonomien i selskabet, og som regel udbeder vi os økonomisk materiale, udskrifter fra bogholderiet, saldobalance, m.v. Alt sendes krypteret til os, og alt er fortroligt. I denne ‘sonderingsfase’ vurderer vi kort sagen. Ofte drøfter vi sagen med vores samarbejdspartner (den godkendte revisor) og du præsenteres selvfølgelig for vedkommende via mail.

Holdingselskabet etableres således ved at modtage anparterne i Driftsselskabet ApS. Holdingselskabet betaler dig herefter ved at udstede anparter ‘i sig selv’ som ‘tak’. Denne gestus eller dette bytte af anparter i Driften med anparter i Holding – kaldes en ombytning. Transaktionen kan være skattefri, hvis vi følger særlige spilleregler, heraf navnet ‘skattefri ombytning’.

Reglerne om skattefri ombytning er oftest KUN relevant for fysiske personer, der vil etablere et holdingselskab mellem sig, og deres eksisterende drift. Reglerne er oftest IKKE RELEVANTE, hvor man vil indskyde et supplerende holdingselskab mellem ”holdingselskaber” og et Drift ApS. Begrundelsen herfor er, at transaktionen i denne situation oftest i forvejen er skattefri, hvorfor der jo ikke er begrundelse for at gennemføre en skattefri ombytning. Reglerne er selvsagt også kun relevante såfremt der som i eksemplet ovenfor vitterlig er en væsentlig større værdi end kus 100 på Din Drift ApS. Er der ikke det, kan vi stadig etablere holdingselskabet ved hjælp af værdien, men vi gennemfører blot etableringen på en anden måde.

Opgaven forudsætter en indledende drøftelse og kræver involvering af selskabets revisor – der er ikke tale om “gør det selv”.

Proces & sagsbehandling:

- Først vurderer/sonderer vi efter samtale med dig, hvad netop din proces indebærer;

- Dernæst vurderer vi det materiale / den info vi modtager fra revisor.

- Holdingselskabet udformes i udkast, i form af stiftelsesdokument med vedtægter, og vi foretager eventuelt kontrolberegninger på revisors overkurs.

- Vi koordinerer indsatser med revisor,

- Herefter sikrer vi tiltræden af rette dokumenter med NemID, og

- Vi anmelder selskabet til Erhvervsstyrelsen og

- Sikrer at revisor inviteres til at tiltræde anmeldelsen med sine dele af processen (vurderingsberetning & åbningsbalance)

- Vi afslutter sagen, bestiller tast selv kode til selskabet, leverer de nødvendige NemID tilmeldings/oprettelseslink og

- Vi sikrer, at opgaver omkring anmeldelse af den gennemførte skattefri ombytning til Skattestyrelsen håndteres og sikrer at opgaver omkring anmeldelse af sambeskatning sikres indenfor den lovfæstede 30 dages frist (det betyder at vi gør opmærksom på denne opgave, men vi leverer normalt hverken bistand til selvangivelse og/eller registrering af sambeskatning. Læs herom her.

- Tid: Fra samarbejdet er lagt fast, og fra revisor har udformet de nødvendige bilag, så er holdingselskabet på plads i løbet af 1½ døgn.

Vigtige skatteregler (værnsregler) du skal forstå

Skattefriheden har en pris

Du får lov til at opnå en skattefrihed med denne omstrukturering (af lovgiver). Overgangen af anparterne i Driftsselskabet ApS fra dig som person til Holdingselskabet ApS udløser ikke avanceskat. Du kan overføre den helt uden skat. Men

Betingelser:

HOVEDREGEL: Holdingselskabet ApS må IKKE afstå anparterne i Driftselskabet i 3 år fra omstruktureringstidspunktet

UNDTAGELSE: Jo, gerne inden, hvis der i den nævnte periode gennemføres en ”anden” (efterfølgende) skattefri omstrukturering. (Eksempelvis en spaltning af Holdingselskabet ApS.) Forudsætningen for anvendelsen af undtagelsesreglen er dog, at der i den forbindelse ikke gennemføres en såkaldt betaling med ”andet en anparter”. Jeg kan forklare dette nærmere, hvis du ønsker det. Få dog meget mere viden om spaltning via denne uddybende artikel.

Lad os tale sammen og fastlægge jeres behov, lægge en fælles strategi og en procesbeskrivelse.

Vi giver en fast pris i næsten alle tilfælde.

Bistand i sager af denne karakter udtrykker advokatbistand. Du kan læse vilkår for advokatbistand her; og du skal læse vores almindelige gældende vilkår her.

↑ gå til toppen af siden

- Advokat Jacob Tøjner

Specialistadvokat Jacob Tøjner leverer ordentlig, reel, engageret advokatbistand af høj kvalitet

- ✓ Specialistadvokat indenfor selskabsret & selskabsskatteret

- ✓ Advokat siden 5. august 1997 - bred erfaring - bred portefølje

- ✓ Talrige bestyrelses- og advisory board poster

- ✓ Reel, ordholdende og professionel

- ✓ Fair priser, værdiskabende rådgivning

- ✓ Tjek referencer

- ✓ SMS TIL 21 60 49 83